Стоковые изображения от Depositphotos

Капитализация Kaspi превысила $20 млрд. И если раньше это вселяло небольшую тревогу, то сейчас данный факт, выражаясь дипломатическим языком, вызывает «серьезную обеспокоенность». Давайте объясню свою точку зрения простыми словами, так как ежедневно по несколько знакомых спрашивают у меня, покупать ли их акции/GDR.

Как, наверное, все помнят, Kaspi.kz провел IPO в Лондоне. LSE – London Stock Exchange – это как наш МФЦА, только чуть-чуть старше: история международной биржи фактически начинается с 1571 года, на сегодняшний день более половины мировых публичных компаний листингованы на этой бирже, а объем торгов превышает несколько триллионов долларов. То есть организация весьма солидная, хотя и не такая солидная, как Каспи.кз, поскольку ее капитализация оценивается примерно в $3 млрд.

Полагаю, многие казахстанцы пользуются услугами Kaspi.kz, поскольку S&P Global Ratings 29 июня повысило рейтинг АО Kaspi Bank до «Позитивного», отмечая, что число активных пользователей превысило 10 млн человек. Кредитные рейтинги эмитента в целом оцениваются на уровне других казахстанских банков. Объем электронных платежей в системе ежегодно растет, а онлайн-магазин – это номер 1 в Казахстане: свыше 160 тыс. онлайн-заказов в месяц, что в разы превышает показатели второго онлайн-магазина в РК – «Эйр Астаны».

Сам Kaspi.kz как эмитент позиционируется не столько как традиционный банк, а больше как финтех-компания с другими сервисами и услугами. Надо отдать им должное, для казахстанского рынка они произвели революцию в онлайн-сервисах, хотя сейчас конкуренты уже догнали их по услугам, но, конечно, активных пользователей у них больше. Даже на простом житейском уровне – перевести кому-то деньги на «Каспи» гораздо проще, чем на счета/карты других банков.

IPO состоялось в октябре 2020 года, и начальная цена была в районе $33-34 за GDR (глобальная депозитарная расписка), таким образом, рыночная капитализация на момент выхода на биржу оценивалась в $6,5 млрд. «Википедия» гласит, что данное IPO было признано четвертым крупнейшим IPO в Европе в 2020 году.

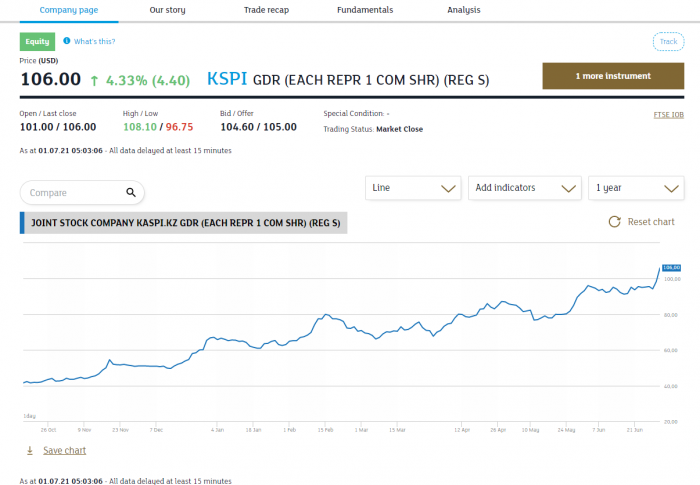

Если зайти на официальный сайт londonstockexchange.com и набрать индикатор KSPI, то биржа выдаст уверенно растущий показатель цены GDR, который уже превысил $100, то есть с момента выхода на биржу цена выросла более чем в 3 раза.

Эх, знать бы прикуп… Можно было наш Нацфонд с $58,5 млрд утроить за это время почти до $200 млрд, ну или личные сбережения преумножить.

В майском рейтинге «50 богатейших бизнесменов Казахстана» акционеры Kaspi.kz Вячеслав Ким и Михаил Ломтадзе были расположены на 2-м и 3-м местах с капиталом в $4,2 и $3,9 млрд соответственно.

Два ключевых акционера владеют по 25% и 23% холдинга, то есть на сегодня их доля с учетом роста капитализации стоит/оценивается примерно по $5 млрд! Супер! Красавчики! Достойная история развития небольшого банка до финтех-холдинга.

К слову, долей в почти 4% владеют ребята из Goldman Sachs, что говорит о серьезном интересе серьезнейших международных структур.

Однако…

И первоначальная капитализация холдинга, и уж тем более текущая у меня, как у человека, который что-то понимает в инвестировании личных средств, вызывает очень много вопросов.

Free float, то есть акции/GDR в свободном обращении составляет 15%, то есть на LSE сейчас «крутится» расписок примерно на $3 млрд. Среднедневной объем торгов примерно в районе $1 млн. Чисто теоретически капитализацию можно раскачивать на небольших объемах. Однако, оставив за бортом версию об «игре на повышение», давайте поразмышляем о реальных показателях холдинга.

Буквально вчера на новости о росте капитализации свыше $20 млрд мне позвонили несколько знакомых с одинаковым вопросом: «У тебя есть вложения в акции Kaspi.kz?»

На мой отрицательный ответ я был удостоен версии, что-то вроде «Ничего ты не знаешь, Джон Сноу, смотри, как они выросли за год!». Рост есть, это бесспорно. Чем он вызван – загадка, на которую мы еще не знаем ответа. Как и не знали ответа знакомые на мой встречный вопрос: «А Вы знаете, сколько зарабатывает Каспи?»

Так вот о цифрах

Каспи банк – это третий по активам банк в РК с объемом около 3 трлн тенге и годовой чистой прибылью в размере 274 млрд тенге по итогам 2020 года (скорректированный показатель), то есть банк генерирует чистыми около $630 млн, распределять которые в качестве выплаты дивидендов в полном объеме вряд ли кто-то будет. Это не принято в банковском сообществе, да и в целом, пожалуй, ни одна публичная компания не распределяет все 100% чистой прибыли среди акционеров, так как нужно оставлять деньги и на развитие компании.

К слову, NPL 90+ у банка (просрочка по кредитам свыше 90 дней) находится на довольно неплохом уровне – около 6%, то есть из 100 млрд выданных кредитов только 6 млрд являются невозвратными. Текущая процентная ставка Каспи, конечно, покрывает эти убытки.

Хорошо, давайте предположим, что по итогам 2021 года холдинг сгенерирует $1 млрд чистой прибыли, которые распределит в 100%-ном объеме. То есть вы «покупаете» актив с капитализацией в $20 млрд, который приносит чистыми (на максимуме) $1 млрд. Не трудно догадаться, что этот актив для вас, как для покупателя, будет окупаться 20 лет.

Есть, конечно, другие показатели, на которые можно и следует опираться, но навскидку это вот такая окупаемость по дивидендам. Естественно, те, кто гонится за быстрой наживой, не задумываются о фундаментальных показателях, прирост стоимости и быстрый навар более важны. Но я откровенно не понимаю такой прирост.

Смотрим дальше. Собственный капитал Каспи на конец года составил 395 млрд тенге. Хорошо, давайте округлим его и добавим до полной картины до $1 млрд. Традиционно банки оцениваются инвесторами в 1, максимум 2х к СК. Собственный капитал – очень условно – это количество денег, которые были вложены акционерами + прибыль, которая осталась в банке за годы деятельности.

Получается, что рынки оценивают холдинг в 20 собственных капиталов? Ситуация как в том анекдоте: «Отдел фантастики на третьем этаже».

Несравнимые сравнения

Любой актив должен оцениваться как минимум 3 способами: доходный, затратный, сравнительный.

К примеру, мы с вами покупаем автомойку. Мы должны понять, сколько она приносит чистыми в месяц, чтобы понять, какую вменяемую цену мы можем предложить продавцу. Мы рассмотрели доходный вариант – окупаемость примерно 20 лет.

Мы должны оценить и затратный метод. То есть подсчитать, а сколько будет стоить купить землю, построить такую же автомойку в текущих и растущих строительных ценах. Собственный капитал банка – это очень усредненный затратный метод, тем не менее, он применяется инвесторами для оценки активов. Вот акционеры вложили своих денег и чистой прибыли на $920 млн, а актив сейчас оценивается в $20 млрд. Эти цифры тоже «не бьются».

Ну давайте тогда подключим сравнительный метод. Возвращаясь к автомойке – перед покупкой мы бы оценили все автомойки в той локации, чтобы понять, сколько же стоят аналогичные объекты.

На LSE у нас листингованы еще 2 известные в мире компании: Халык Банк и «КазАтомПром». Второй вышел на IPO относительно недавно (начало 2019 года), было предложено 14,92% акций, которые были оценены инвесторами в $451 млн, то есть капитализация мирового лидера по добыче урана на момент выхода на IPO составила чуть выше $3 млрд. Почти половину всех GDR в Лондоне и на площадке МФЦА купили казахстанские инвесторы.

Напомню, что «КазАтомПром» является национальным оператором Республики Казахстан по экспорту-импорту урана, редких металлов, ядерного топлива для атомных станций. Казахстан является мировым лидером по добыче природного урана, а «КазАтомПром» добывает 23% всего урана в мире.

К слову, в апреле этого года и. о. главного директора по производству Алия Акжолова любезно приняла приглашение поговорить о развитии атомной отрасли в моей программе «Байдильдинов. Нефть», где в числе прочих обсуждались и финансовые показатели. «КазАтомПром» по итогам 2020 года сгенерировал 221 млрд чистой прибыли, что примерно составляет $520 млн.

На текущий момент GDR торгуются в районе $14, то есть рост относительно первичной цены размещения составил около 25%, что довольно неплохо для такой консервативной, по мнению инвесторов, отрасли.

При этом подчеркну вновь, чистая прибыль «КазАтомПрома» ненамного меньше Каспи.кз, но капитализации по оценке рынка в 6 раз меньше.

Давайте посмотрим на Халык Банк. GDR в настоящее время оцениваются в $11,4, а рыночная капитализация составляет $4,5 млрд.

При этом собственный капитал банка/группы составляет 1,49 трлн тенге ($3,4 млрд), активы – 10,4 трлн тенге, а чистая прибыль по итогам 2020 года около 353 млрд тенге.

Собственный капитал Халыка в 3,7 раза выше, чем у Каспи, активы – в 3,5 раза больше, чистой прибыли Халык генерирует также больше (почти на 30%), хотя группа придерживается более консервативной кредитной политики, однако при всем при этом рынки оценивают Каспи в 4 раза выше. Почему же?!

Лично я не понимаю, и мне не стыдно в этом признаться. Может быть, мы чего-то не знает о Каспи? О планах группы?

К слову, примерный возврат инвестиций при адекватной выплате дивидендов у Халыка и «КазАтомПрома» примерно одинаковый – около 5-7 лет, что в целом является среднерыночным мировым показателем.

Как-то я оценивал нашу национальную компанию «КазМунайГаз» разными способами, которые наиболее распространены в нефтегазовой сфере, и тогда выводил оптимальную (для страны) оценку капитализации в $10 млрд.

Тогда получается, что Каспи.кз стоит как КМГ, Халык и «КазАтомПром», вместе взятые. Можно смело сделать вывод, что текущая капитализация Каспи оторвана от реальных финансовых показателей. Представьте, как они могут упасть в случае, например, решения о фискализации Каспи-переводов, ведь многие предприниматели пользуются этой «лазейкой», не уплачивая налоги.

Что мне нравится в Каспи, так это то, что менеджмент компании также владеет акциями группы в размере 3%. Это правильная международная практика, которую следовало бы внедрить в казахстанских компаниях: топ-менеджеры в качестве бонусов получают небольшие проценты акций в возглавляемых компаниях без права продажи их на рынке в течение нескольких лет, таким образом топ-менеджмент заинтересован и в росте финансовых показателей, и в росте рыночной капитализации.

P.S. В самом начале IPO Каспи многие шутили, что их котировки подняли казахстанские таксисты, которые брали потребительские кредиты в Каспи и покупали их акции на бирже. Это, конечно, маловероятно. Но вот спустя некоторое время в такси, пожалуй, можно будет услышать фразу: «Я же инвестором раньше был, в акции вкладывал, но вот одна компания просела, поэтому таксую».

Совет: никогда не играйте на бирже за кредитные деньги.

По сообщению сайта Banker.kz